14 Lug Tassazione: gli effetti del Fiscal Drag nell’ultimo biennio

Tra le conseguenze dell’aumento dei prezzi vi è anche l’adeguamento, almeno parziale, delle retribuzioni. Questo aumento determina per alcuni contribuenti, per parte dei loro redditi, il passaggio allo scaglione Irpef successivo, a cui corrispondono aliquote più elevate e quindi un aumento di tassazione senza un effettivo miglioramento del reddito al netto dell’inflazione. È il cosiddetto Fiscal Drag, fenomeno rilevante nei sistemi di tassazione progressiva come quello italiano, che determina un aumento della pressione fiscale. Questa nota del CPI (Osservatorio conti pubblici italiani dell’Università Cattolica di Milano) a firma Francesco Scinetti e Nicoletta Scutifero conclude che per i tassi di inflazione osservati finora, l’impatto del Fiscal Drag sul gettito è stato piuttosto modesto, di circa 360 milioni di euro per l’inflazione del 2022 e di circa 810 milioni per l’inflazione nel biennio 2022-2023: quest’importo continuerà a persistere negli anni a venire anche se l’inflazione tornasse allo zero per cento; aumenterebbe, invece, con un’inflazione elevata.

* * *

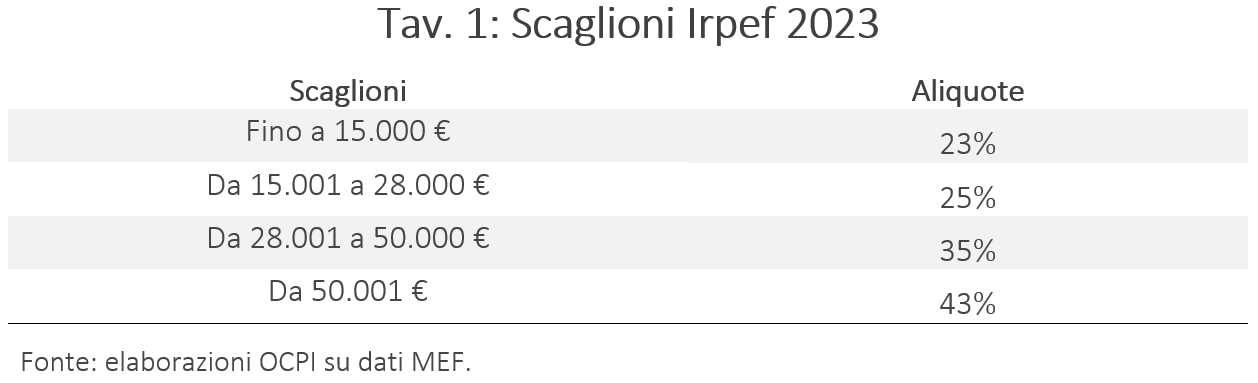

Il Fiscal Drag – o drenaggio fiscale – è il fenomeno che si verifica in un sistema di tassazione progressivo quando i redditi aumentano per l’inflazione (quindi senza un aumento in termini “reali” di potere d’acquisto) e i contribuenti vicini al limite superiore di uno scaglione dell’imposta sui redditi (in Italia l’Irpef, i cui scaglioni sono indicati nella Tav. 1) passano a quello successivo – più elevato – per una parte del loro reddito. Questi redditi che passano allo scaglione più elevato verranno tassati con un’aliquota maggiore, aumentando la pressione fiscale rispetto a uno scenario senza inflazione.

Facciamo un esempio ipotizzando che i redditi aumentino in misura pari ai prezzi, mantenendo dunque inalterato il potere d’acquisto. Data l’inflazione annua del 2022 pari all’8,1 per cento, un lavoratore con un reddito imponibile annuo di 27.950 euro nel 2021 (rientrante quindi nei primi due scaglioni Irpef) nel 2022 guadagnerà 30.214 euro – 27.950×1+8,1% – passando quindi allo scaglione successivo per redditi compresi tra i 28.001 e i 50.000 euro. Nel 2022, dunque, il contribuente passerà alla terza aliquota Irpef al 35 per cento per la parte di reddito eccedente i 28.000 euro. Il gettito extra per lo Stato, ovvero il Fiscal Drag, sarà pari alla differenza tra l’imposta pagata nel 2022 (15.000×0,23+13.000×0,25+2.214×0,35=7.475) e quella che il contribuente avrebbe pagato se non fosse passato allo scaglione successivo (15.000×0,23+15.214×0,25=7.254), ovvero 221 euro.

Al fine di valutare gli effetti del Fiscal Drag nel biennio 2022-2023 (omettiamo per semplicità il 2021 anche se i prezzi hanno iniziato ad accelerare già in quell’anno) utilizziamo il tasso di inflazione pari all’8,1 per cento per il 2022, mentre per il 2023 utilizziamo un’inflazione del 6,6 per cento, ipotizzando una discesa del tasso di inflazione mensile a 12 mesi dal valore attuale al 4 per cento entro la fine dell’anno. Questo valore per l’inflazione annua del 2023 sarebbe in linea con l’ultima previsione Istat pubblicata il 6 giugno.

Nello stesso arco temporale, i redditi non sono aumentati in linea con l’inflazione, e gli aumenti sono stati diversi per diverse categorie di percettori.

Partiamo dai redditi da pensione. Questi sono cresciuti in media del 4,3 per cento nel 2022. Visto che la variazione è relativamente modesta, per semplicità utilizzeremo nel calcolo questo valore medio. Dal 1° marzo 2023, invece, gli aumenti sono stati del:

- +7,3% per le pensioni fino a 2.101,52 euro;

- +6,205% per le pensioni da 2.101,53 a 2.626,90 euro;

- +3,869% per le pensioni da 2.626,91 a 3.152,28 euro;

- +3,431% per le pensioni da 3.152,29 a 4.203,04 euro;

- +2,701% per le pensioni da 4.203,05 a 5.253,80 euro;

- +2,336% per le pensioni oltre 5.235,81 euro.

I redditi dei lavoratori dipendenti sono aumentanti del 4,1 per cento nel corso del 2022 secondo i dati Istat.[1] Per il 2023 assumiamo che aumenteranno di ulteriori 6 punti percentuali rispetto al 2022, in quanto molti contratti lavorativi si stanno in parte adeguando per recuperare la perdita di potere d’acquisto dovuta all’inflazione pari al 15,2 per cento nel biennio 2022-2023. Invece, per i redditi da lavoro autonomo, ipotizziamo che siano aumentati di due punti percentuali in meno rispetto all’inflazione nel 2022 e in linea con l’inflazione nel 2023, quindi in misura maggiore rispetto ai redditi dei lavoratori dipendenti. Questo è dovuto al fatto che i lavoratori autonomi hanno maggior margine di manovra nell’aumentare i prezzi dei beni e dei servizi prestati quando l’inflazione sale.

L’impatto sui conti pubblici

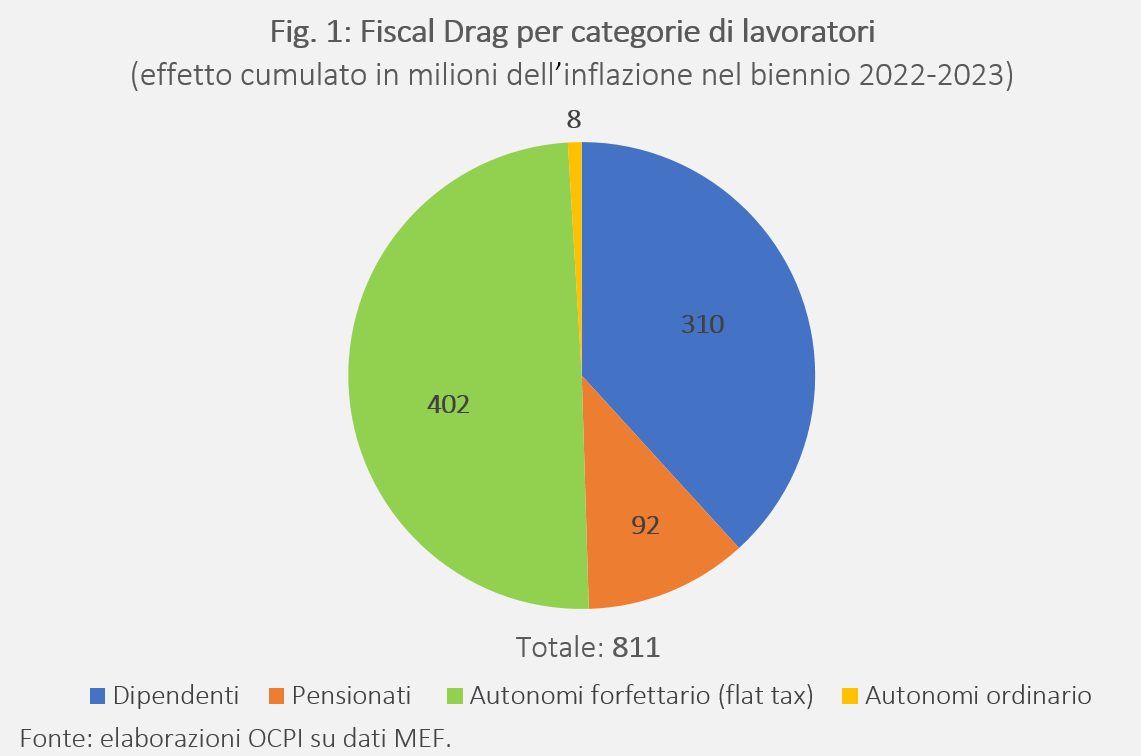

L’impatto del Fiscal Drag viene calcolato nel “lungo periodo” visti i ritardi che esistono tra la percezione del reddito e il pagamento della tassazione corrispondente, soprattutto per gli autonomi.[2] Il gettito extra derivante dal Fiscal Drag è di circa 360 milioni per l’inflazione del 2022 e di circa 810 milioni per l’inflazione cumulata nel biennio 2022-2023 (Fig. 1). Visto che l’effetto del Fiscal Drag è legato al maggior livello delle retribuzioni, anche se l’inflazione si azzerasse nel 2024 il gettito extra di 810 milioni continuerebbe a persistere negli anni a venire. Chiaramente, se l’inflazione continuasse a rimanere elevata (e in assenza di cambiamenti ai regimi di tassazione), l’impatto sul gettito aumenterebbe di anno in anno visto che, via via, un maggiore numero di contribuenti si sposterebbe nelle fasce più alte di tassazione.

Per il momento l’impatto è però relativamente modesto: 810 milioni equivalgono allo 0,6 per cento del gettito Irpef del 2022. Occorre però tener presente che l’aumento dei redditi comporta anche una perdita di vari benefici fiscali (legati all’ISEE), perdita che non viene considerata in questa nota.

Il totale sopra riportato è stato ricavato sommando le seguenti componenti.[3]

- Redditi da lavoro dipendente: 310 milioni di euro per l’inflazione del 2022-2023. In particolare, 124 milioni per l’inflazione del 2022 e ulteriori 186 milioni per l’inflazione del 2023. Di questi 310 milioni, il 65 per cento deriva da coloro che sono passati dal secondo al terzo scaglione, dato l’elevato numero di contribuenti che sono stati coinvolti nel “salto” (1,4 milioni) e la forte progressività dell’aliquota, che aumenta di 10 punti percentuali tra il secondo e il terzo scaglione.

- Redditi da pensione: 92 milioni di euro per l’inflazione nel biennio 2022-2023. In particolare, 33 milioni per l’inflazione nel 2022 e 59 milioni per quella del 2023. Anche in questo caso, la maggior parte dell’effetto (il 76 per cento) deriva dal passaggio al terzo scaglione.

- Redditi da lavoro autonomo. In tal caso, bisogna distinguere tra due casi.

- Autonomi nel regime ordinario, per i quali si applicano gli scaglioni Irpef presentati nella Tav. 1. Con la legge di bilancio 2023, è stato previsto l’innalzamento a 85.000 euro della soglia di fatturato relativo all’anno precedente per accedere al regime forfettario. Ipotizzando che il reddito sia pari alla metà del fatturato, solo coloro che hanno un reddito superiore a 42.500 euro rientrano nel regime ordinario. Di conseguenza l’effetto del Fiscal Drag, che riguarda solo gli autonomi che passano dal terzo (da 28.001 a 50.000 euro) al quarto scaglione (oltre i 50.000 euro), ammonta a 8 milioni per l’inflazione nel biennio 2022-2023. Di questi, 4 milioni per l’inflazione del 2022 e i restanti 4 per quella del 2023.

- Autonomi nel regime forfettario (con fatturato fino a 85.000 dal 1° gennaio 2023), per i quali si applica invece la flat tax al 15 per cento. Per questi lavoratori, l’effetto principale del Fiscal Drag è quello di farli passare al regime ordinario, con un notevole aggravio di imposizione. Ma affinché lo Stato incassi questo maggior gettito dovrà passare molto tempo. Infatti, la soglia per passare da un regime all’altro dipende dal fatturato conseguito nell’anno precedente a quello di riferimento. Inoltre, chi sale a un fatturato tra gli 85.000 e i 99.000 euro rimane per un anno nel regime forfettario. Visto che, come già detto, ai fini di questa nota non siamo interessati all’impatto di cassa bensì all’effetto di lungo periodo, questi effetti non sono considerati. Con questa premessa, il numero di autonomi che non rientrerebbero nel regime forfettario a causa dell’incremento del loro fatturato nel biennio 2022-2023 ammonta a circa 64 mila. Ipotizzando nuovamente un reddito pari al 50 per cento del fatturato, l’effetto del Fiscal Drag sarà di circa 400 milioni di euro.[4] Di questi, 200 milioni per l’inflazione del 2022 e 202 milioni per quella del 2023. Questa stima non tiene però conto del fatto che questo effetto potrebbe essere notevolmente ridotto (nonostante l’inflazione) dall’incentivo per gli autonomi a rientrare nella soglia di fatturato di 85.000 euro tramite la riduzione dei servizi prestati (o beni venduti) o il ricorso all’evasione fiscale.

[1] Per calcolare l’aumento dei redditi da lavoro dipendente abbiamo diviso l’aggregato di tutti gli stipendi dei lavoratori dipendenti per il 2022 e 2023 per il numero totale dei lavoratori dipendenti nel medesimo periodo. Il dataset utilizzato è disponibile al seguente link.

[2] Si veda più oltre il caso degli autonomi in regime ordinario.

[3] Nelle stime riportate nel seguito si ipotizza che i contribuenti siano uniformemente distribuiti all’interno di ogni scaglione.

[4] Ipotizzando, invece, un coefficiente di redditività del 75 per cento, l’effetto del Fiscal Drag ammonterebbe a 805 milioni.